Rasio Keuangan menjelaskan suatu hubungan antara suatu

jumlah tertentu dengan jumlah yang lain dalam suatu laporan keuangan. Tujuan

analisis rasio keuangan dimaksudkan agar perbandingan-perbandingan yang

dilakukan terhadap pos-pos dalam laporan keuangan merupakan suatu perbandingan

yang logis, dengan menggunakan ukuran-ukuran tertentu yang memang telah diakui

mempunyai manfaat tertentu pula, sehingga hasil analisisnya layak dipakai

sebagai pedoman pengambilan keputusan.

Rasio adalah satu angka yang dibandingkan dengan angka

lain sebagai suatu hubungan (Harvarindo 2010:12). Pengertian rasio menurut

Jonathan Golin, (2001) rasio adalah suatu angka digambarkan dalam suatu pola

yang dibandingkan dengan pola lainnya serta dinyatakan dalam prosentase. Rasio akan lebih tepat digunakan sebagai indikator atau awal analisis yang mana

bila menggunakan rasio kita akan mencoba menganalisis lebih jauh atau mencari

penyebab terjadinya hal tersebut (Toto Pribadi: 2008).

Menurut Weygandt & Kieso (2008) menggambarkan jika kita melakukan analisis

terhadap rasio keuangan perusahaan berarti menggambarkan hubungan matematis

antara penjumlahan yang satu dengan penjumlahan yang lain dalam bentuk

prosentase (%), rates atau proporsi yang sederhana. Analisis terhadap laporan keuangan perusahaan menurut Mamduh M. Hanafi (2009:5)

bertujuan untuk mengetahui tingkat keuntungan, tingkat kesehatan dan tingkat

resiko suatu perusahaan dengan menghitung data rasio-rasio keuangan perusahaan.

Pada dasarnya rasio keuangan itu banyak macamnya dan dapat

dibuat sesuai kebutuhan penganalisis. Berdasarkan sumbernya, rasio keuangan

digolongkan menjadi tiga, yaitu:

- Rasio-rasio neraca (Balance Sheet Ratio), yakni rasio-rasio yang disusun dari data dalam neraca.

- Rasio-rasio laporan rugi-laba (Income Statement Ratio), yakni rasio-rasio yang disusun dari data dalam laporan rugi laba.

- Rasio-rasio antar laporan (Intern Statement Ratio), yakni rasio-rasio yang disusun dari data yang berasal dari neraca dan data lainnya yang berasal dari laporan rugi laba.

A. Rasio Likuiditas

Rasio likuiditas adalah rasio yang menggambarkan kemampuan suatu perusahaan untuk melunasi semua kewajiban yang harus segera dipenuhi (hutang jangka pendeknya). Perusahaan yang mempunyai cukup kemampuan untuk membayar hutang jangka pendek disebut perusahaan yang likuid sedang bila tidak disebut ilikuid. Rasio likuiditas yang umum dipergunakan untuk mengukur tingkat likuiditas suatu perusahaan antara lain:

1. Current Ratio

Rasio ini membandingkan aktiva lancar dengan hutang lancar. Current Ratio memberikan informasi tentang kemampuan aktiva lancar untuk menutup hutang lancar. Aktiva lancar meliputi kas, piutang dagang, efek, persediaan, dan aktiva lainnya. Sedangkan hutang lancar meliputi hutang dagang, hutang wesel, hutang bank, hutang gaji, dan hutang lainnya yang segera harus dibayar (Sutrisno, 2001:247). Rumus current ratio adalah:

Semakin besar perbandingan aktiva lancar dengan hutang lancar, semakin tinggi kemampuan perusahaan menutupi kewajiban jangka pendeknya. Apabila rasio lancar 1:1 atau 100% berarti bahwa aktiva lancar dapat menutupi semua hutang lancar. Jadi dikatakan sehat jika rasionya berada di atas 1 atau diatas 100%. Artinya aktiva lancar harus jauh di atas jumlah hutang lancar (Harahap, 2002:301)

2. Quick Ratio

Quick ratio disebut juga acid test ratio, merupakan perimbangan antara jumlah aktiva lancar dikurangi persediaan, dengan jumlah hutang lancar. Persediaan tidak dimasukkan dalam perhitungan quick ratio karena persediaan merupakan komponen aktiva lancar yang paling kecil tingkat likuiditasnya. Quick ratio memfokuskan komponen-komponen aktiva lancar yang lebih likuid yaitu: kas, surat-surat berharga, dan piutang dihubungkan dengan hutang lancar atau hutang jangka pendek (Martono, 2003:56). Jadi rumusnya:

2. Quick Ratio

Quick ratio disebut juga acid test ratio, merupakan perimbangan antara jumlah aktiva lancar dikurangi persediaan, dengan jumlah hutang lancar. Persediaan tidak dimasukkan dalam perhitungan quick ratio karena persediaan merupakan komponen aktiva lancar yang paling kecil tingkat likuiditasnya. Quick ratio memfokuskan komponen-komponen aktiva lancar yang lebih likuid yaitu: kas, surat-surat berharga, dan piutang dihubungkan dengan hutang lancar atau hutang jangka pendek (Martono, 2003:56). Jadi rumusnya:

Jika terjadi perbedaan yang sangat besar antara quick ratio dengan current ratio, dimana current ratio meningkat sedangkan quick ratio menurun, berarti terjadi investasi yang besar pada persediaan.

Rasio ini menunjukkan kemampuan aktiva lancar yang paling likuid mampu menutupi hutang lancar. Semakin besar rasio ini semakin baik. Angka rasio ini tidak harus 100% atau 1:1. Walaupun rasionya tidak mencapai 100% tapi mendekati 100% juga sudah dikatakan sehat (Harahap, 2002:302).

3. Cash Ratio

Rasio ini membandingkan antara kas dan aktiva lancar yang bisa segera menjadi uang kas dengan hutang lancar. Kas yang dimaksud adalah uang perusahaan yang disimpan di kantor dan di bank dalam bentuk rekening Koran. Sedangkan harta setara kas (near cash) adalah harta lancar yang dengan mudah dan cepat dapat diuangkan kembali, dapat dipengaruhi oleh kondisi ekonomi Negara yang menjadi domisili perusahaan bersangkutan. Rumus untuk menghitung cash ratio adalah:

Rasio ini menunjukkan kemampuan aktiva lancar yang paling likuid mampu menutupi hutang lancar. Semakin besar rasio ini semakin baik. Angka rasio ini tidak harus 100% atau 1:1. Walaupun rasionya tidak mencapai 100% tapi mendekati 100% juga sudah dikatakan sehat (Harahap, 2002:302).

3. Cash Ratio

Rasio ini membandingkan antara kas dan aktiva lancar yang bisa segera menjadi uang kas dengan hutang lancar. Kas yang dimaksud adalah uang perusahaan yang disimpan di kantor dan di bank dalam bentuk rekening Koran. Sedangkan harta setara kas (near cash) adalah harta lancar yang dengan mudah dan cepat dapat diuangkan kembali, dapat dipengaruhi oleh kondisi ekonomi Negara yang menjadi domisili perusahaan bersangkutan. Rumus untuk menghitung cash ratio adalah:

Rasio ini menunjukkan porsi jumlah kas + setara kas dibandingkan dengan total aktiva lancar. Semakin besar rasionya semakin baik. Sama seperti Quick Ratio, tidak harus mencapai 100% (Harahap, 2002:302).

B. Rasio Solvabilitas

Rasio solvabilitas adalah rasio yang menunjukkan kemampuan perusahaan dalam memenuhi segala kewajibannya baik jangka pendek maupun jangka panjang apabila perusahaan dilikuidasi. Perusahaan yang mempunyai aktiva/kekayaan yang cukup untuk membayar semua hutang-hutangnya disebut perusahaan yang solvable, sedang yang tidak disebut insolvable. Perusahaan yang solvabel belum tentu ilikuid , demikian juga sebaliknya yang insolvable belum tentu ilikuid.Macam-macam rasio keuangan berkaitan dengan rasio solvabilitas yang biasa digunakan adalah:

1. Total Debt to Total Assets Ratio

Rasio yang biasa disebut dengan rasio hutang (debt ratio) ini mengukur prosentase besarnya dana yang berasal dari hutang. Hutang yang dimaksud adalah semua hutang yang dimiliki oleh perusahaan baik yang berjangka pendek maupun yang berjangka panjang. Kreditor lebih menyukai debt ratio yang rendah sebab tingkat keamanan dananya menjadi semakin baik (Sutrisno, 2001:249). Untuk mengukur besarnya rasio hutang ini digunakan rumus:

B. Rasio Solvabilitas

Rasio solvabilitas adalah rasio yang menunjukkan kemampuan perusahaan dalam memenuhi segala kewajibannya baik jangka pendek maupun jangka panjang apabila perusahaan dilikuidasi. Perusahaan yang mempunyai aktiva/kekayaan yang cukup untuk membayar semua hutang-hutangnya disebut perusahaan yang solvable, sedang yang tidak disebut insolvable. Perusahaan yang solvabel belum tentu ilikuid , demikian juga sebaliknya yang insolvable belum tentu ilikuid.Macam-macam rasio keuangan berkaitan dengan rasio solvabilitas yang biasa digunakan adalah:

1. Total Debt to Total Assets Ratio

Rasio yang biasa disebut dengan rasio hutang (debt ratio) ini mengukur prosentase besarnya dana yang berasal dari hutang. Hutang yang dimaksud adalah semua hutang yang dimiliki oleh perusahaan baik yang berjangka pendek maupun yang berjangka panjang. Kreditor lebih menyukai debt ratio yang rendah sebab tingkat keamanan dananya menjadi semakin baik (Sutrisno, 2001:249). Untuk mengukur besarnya rasio hutang ini digunakan rumus:

Rasio ini menunjukkan sejauh mana hutang dapat ditutupi oleh aktiva. Semakin kecil rasionya semakin aman (solvable). Porsi hutang terhadap aktiva harus lebih kecil (Harahap, 2002:304).

2. Debt to Equity Ratio

Rasio hutang dengan modal sendiri (debt to equity ratio) adalah imbangan antara hutang yang dimiliki perusahaan dengan modal sendiri. Semakin tinggi rasio ini berarti modal sendiri semakin sedikit dibanding dengan hutangnya. Bagi perusahaan sebaiknya, besarnya hutang tidak boleh melebihi modal sendiri agar beban tetapnya tidak terlalu tinggi. Semakin kecil rasio ini semakin baik. Maksudnya, semakin kecil porsi hutang terhadap modal, semakin aman. Rumusnya:

2. Debt to Equity Ratio

Rasio hutang dengan modal sendiri (debt to equity ratio) adalah imbangan antara hutang yang dimiliki perusahaan dengan modal sendiri. Semakin tinggi rasio ini berarti modal sendiri semakin sedikit dibanding dengan hutangnya. Bagi perusahaan sebaiknya, besarnya hutang tidak boleh melebihi modal sendiri agar beban tetapnya tidak terlalu tinggi. Semakin kecil rasio ini semakin baik. Maksudnya, semakin kecil porsi hutang terhadap modal, semakin aman. Rumusnya:

C. Rasio Rentabilitas

Rasio rentabilitas atau profitabilitas adalah rasio yang digunakan untuk mengukur kemampuan suatu perusahaan dalam mendapatkan laba (Baca pula: pengertiandan analisis rasio profitabilitas). Perhatian ditekankan pada rasio ini karena hal ini berkaitan erat dengan kelangsungan hidup perusahaan. Ada beberapa ukuran rasio rentabilitas yang dipakai, yakni:

1. Profit Margin

Rasio ini menghitung sejauh mana kemampuan perusahaan menghasilkan laba bersih pada tingkat penjualan tertentu. Rasio ini bisa dilihat langsung pada analisis common size untuk laporan rugi laba (baris paling akhir). Rasio ini bisa diintepretasikan juga sebagai kemampuan perusahaan menekan biaya-biaya (ukuran efisiensi) di perusahaan pada periode tertentu (Hanafi dan Halim, 2000:84). Rasio profit margin bisa dihitung sebagai berikut:

Rasio rentabilitas atau profitabilitas adalah rasio yang digunakan untuk mengukur kemampuan suatu perusahaan dalam mendapatkan laba (Baca pula: pengertiandan analisis rasio profitabilitas). Perhatian ditekankan pada rasio ini karena hal ini berkaitan erat dengan kelangsungan hidup perusahaan. Ada beberapa ukuran rasio rentabilitas yang dipakai, yakni:

1. Profit Margin

Rasio ini menghitung sejauh mana kemampuan perusahaan menghasilkan laba bersih pada tingkat penjualan tertentu. Rasio ini bisa dilihat langsung pada analisis common size untuk laporan rugi laba (baris paling akhir). Rasio ini bisa diintepretasikan juga sebagai kemampuan perusahaan menekan biaya-biaya (ukuran efisiensi) di perusahaan pada periode tertentu (Hanafi dan Halim, 2000:84). Rasio profit margin bisa dihitung sebagai berikut:

Rasio ini menunjukkan berapa besar persentase pendapatan bersih yang diperoleh dari setiap penjualan. Semakin besar rasionya semakin baik, karena dianggap kemampuan perusahaan dalam mendapatkan laba cukup tinggi (Harahap, 2002:304).

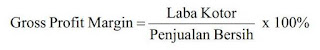

2. Gross Profit Margin

Gross Profit Margin merupakan perbandingan antara laba kotor yang diperoleh perusahaan dengan tingkat penjualan yang dicapai pada periode yang sama. Rasio ini mencerminkan atau menggambarkan laba kotor yang dapat dicapai setiap rupiahpenjualan. Semakin besar rasionya berarti semakin baik kondisi keuangan perusahaan (Munawir, 2001:89). Rasio ini dirumuskan sebagai berikut:

2. Gross Profit Margin

Gross Profit Margin merupakan perbandingan antara laba kotor yang diperoleh perusahaan dengan tingkat penjualan yang dicapai pada periode yang sama. Rasio ini mencerminkan atau menggambarkan laba kotor yang dapat dicapai setiap rupiahpenjualan. Semakin besar rasionya berarti semakin baik kondisi keuangan perusahaan (Munawir, 2001:89). Rasio ini dirumuskan sebagai berikut:

Rasio ini menunjukkan kemampuan perusahaan menghasilkan laba yang akan menutupi biaya-biaya tetap atau biaya operasi lainnya. Dengan pengetahuan atas rasio ini dapat mengontrol pengeluaran untuk biaya tetap atau biaya operasi sehingga perusahaan dapat menikmati laba. Semakin besar rasionya semakin baik (Harahap, 2002:306).

3. Net Profit Margin

Net Profit Margin atau Margin Laba Bersih digunakan untuk mengukur rupiah laba bersih yang dihasilkan oleh setiap satu rupiah penjualan dan mengukur seluruh efisien, baik produksi, administrasi, pemasaran, pendanaan, penentuan harga maupun manajemen pajak. Semakin tinggi rasionya menunjukkan kemampuan perusahaan menghasilkan laba yang tinggi pada tingkat penjualan tertentu.

Tetapi jika rasionya rendah menunjukkan penjualan yang terlalu rendah untuk tingkat biaya tertentu, atau biaya yang terlalu tinggi untuk tingkat penjualan tertentu, atau kombinasi dari kedua hal tersebut (Prastowo dan Juliaty, 2003:91). Rasio ini dapat dihitung dengan rumus:

3. Net Profit Margin

Net Profit Margin atau Margin Laba Bersih digunakan untuk mengukur rupiah laba bersih yang dihasilkan oleh setiap satu rupiah penjualan dan mengukur seluruh efisien, baik produksi, administrasi, pemasaran, pendanaan, penentuan harga maupun manajemen pajak. Semakin tinggi rasionya menunjukkan kemampuan perusahaan menghasilkan laba yang tinggi pada tingkat penjualan tertentu.

Tetapi jika rasionya rendah menunjukkan penjualan yang terlalu rendah untuk tingkat biaya tertentu, atau biaya yang terlalu tinggi untuk tingkat penjualan tertentu, atau kombinasi dari kedua hal tersebut (Prastowo dan Juliaty, 2003:91). Rasio ini dapat dihitung dengan rumus:

Rasio ini mengukur jumlah rupiah laba bersih yang dihasilkan oleh setiap satu rupiah penjualan. Semakin tinggi rasionya semakin baik, karena menunjukkan kemampuan perusahaan menghasilkan laba yang tinggi pada tingkat penjualan tertentu.

4. Return On Investment (ROI)

4. Return On Investment (ROI)

Return On Investment merupakan kemampuan perusahaan untuk menghasilkan keuntungan yang akan digunakan untuk menutup investasi yang dikeluarkan. Laba yang digunakan untuk mengukur rasio ini adalah laba bersih setelah pajak atau EAT (Sutrisno, 2001:255). Rasio ini dihitung dengan rumus:

Rasio ini mengukur jumlah rupiah laba bersih (setelah pajak) yang dihasilkan oleh setiap satu rupiah investasi yang dikeluarkan. Semakin besar rasionya semakin baik (Sutrisno, 2001:255).

5. Return On Assets

Rasio ini disebut juga rentabilitas ekonomis, merupakan kemampuan perusahaan dalam menghasilkan laba dengan semua aktiva yang dimiliki oleh perusahaan. Dalam hal ini laba yang dihasilkan adalah laba sebelum bunga dan pajak atau EBIT (Sutrisno, 2001:254).Rasio ini dihitung dengan rumus:

5. Return On Assets

Rasio ini disebut juga rentabilitas ekonomis, merupakan kemampuan perusahaan dalam menghasilkan laba dengan semua aktiva yang dimiliki oleh perusahaan. Dalam hal ini laba yang dihasilkan adalah laba sebelum bunga dan pajak atau EBIT (Sutrisno, 2001:254).Rasio ini dihitung dengan rumus:

Rasio ini mengukur tingkat keuntungan (EBIT) dari aktiva yang digunakan. Semakin besar rasionya semakin baik (Sutrisno, 2001:254).

D. Rasio Aktivitas

Rasio ini melihat pada beberapa asset kemudian menentukan berapa tingkat aktivitas aktiva-aktiva tersebut pada tingkat kegiatan tertentu. Aktivitas yang rendah pada tingkat penjualan tertentu akan mengakibatkan semakin besarnya dana kelebihan yang tertanam padaaktiva-aktiva tersebut. Dana kelebihan tersebut akan lebih baik bila ditanamkan pada aktiva lain yang lebih produktif. Beberapa rasio aktivitas yang digunakan adalah:

1. Perputaran Piutang

Rasio ini mengukur berapa kali, secara rata-rata piutang yang dikumpulkan dalam satu tahun. Rasio ini mengukur kualitas piutang dan efisiensi perusahaan dalam pengumpulan piutang dan kebijakan kreditnya. Rasio ini biasanya digunakan dalam hubungan dengan analisis terhadap modal kerja, karena memberi ukuran seberapa cepat piutang perusahaan berputar menjadi kas. Angka jumlah hari piutang, menggambarkan lamanya suat u piutang bisa ditagih (jangka waktu pelunasan). Semakin lama jangka waktu pelunasannya,semakin besar pula resiko kemungkinan tidak tertagihnya piutang (Prastowo dan Juliaty, 2003:82). Rasio ini dapat dihitung dengan rumus:

Rasio ini mengukur efektivitas peng elolaan piutang. Semakin tinggi tingkat perputarannya semakin efektif pengelolaan piutangnya (Sutrisno, 2001:252).

2. Perputaran Persediaan

Seperti halnya perputaran piutang, rasio ini juga menggambarkan likuiditas perusahaan, yaitu dengan cara mengukurefisiensi perusahaan dalam mengelola dan menjual persediaan yang dimiliki oleh perusahaan.

Perputaran persediaan yang tinggi menandakan semakin tingginya persediaan berputar dalam satu tahun. Hal ini menandakan efektivitas manajemen persediaaan. Sebaliknya, jika perputaran persediaan rendah menunjukkan pengendalian atas persediaan kurang efektif (Hanafi dan Halim, 2000:80). Rumus perhitungannya adalah:

2. Perputaran Persediaan

Seperti halnya perputaran piutang, rasio ini juga menggambarkan likuiditas perusahaan, yaitu dengan cara mengukurefisiensi perusahaan dalam mengelola dan menjual persediaan yang dimiliki oleh perusahaan.

Perputaran persediaan yang tinggi menandakan semakin tingginya persediaan berputar dalam satu tahun. Hal ini menandakan efektivitas manajemen persediaaan. Sebaliknya, jika perputaran persediaan rendah menunjukkan pengendalian atas persediaan kurang efektif (Hanafi dan Halim, 2000:80). Rumus perhitungannya adalah:

Rasio ini mengukur efektivitas pengelolaan persediaan. Semakin tinggi tingkat perputarannya semakin efektif pengelolaan persediaanya (Sutrisno, 2001:251).

3. Perputaran Aktiva Tetap

Rasio ini mengukur sejauh mana kemampuan perusahaan menghasilkan penjualan berdasarkan aktiva tetap yang dimiliki perusahaan. Rasio ini memperlihatkan sejauh mana efektivitas perusahaan menggunakan aktiva tetapnya. Semakin tinggi rasio ini berarti semakin efektif proporsi aktiva tetap tersebut. Pada beberapa industri seperti industri yang mempunyai proporsi aktiva tetap yang tinggi, rasio ini cukup penting diperhatikan. Sedangkan pada beberapa industri yang lain seperti industri jasa yang mempunyai proporsi aktiva tetap yang kecil, rasio ini barangkali tidak begitu penting untuk diperhatikan (Hanafi dan Halim, 2000:81). Perputaran aktiva tetap dapat dihitung dengan rumus sebagai berikut:

3. Perputaran Aktiva Tetap

Rasio ini mengukur sejauh mana kemampuan perusahaan menghasilkan penjualan berdasarkan aktiva tetap yang dimiliki perusahaan. Rasio ini memperlihatkan sejauh mana efektivitas perusahaan menggunakan aktiva tetapnya. Semakin tinggi rasio ini berarti semakin efektif proporsi aktiva tetap tersebut. Pada beberapa industri seperti industri yang mempunyai proporsi aktiva tetap yang tinggi, rasio ini cukup penting diperhatikan. Sedangkan pada beberapa industri yang lain seperti industri jasa yang mempunyai proporsi aktiva tetap yang kecil, rasio ini barangkali tidak begitu penting untuk diperhatikan (Hanafi dan Halim, 2000:81). Perputaran aktiva tetap dapat dihitung dengan rumus sebagai berikut:

Rasio ini mengukur efektivitas penggunaan aktiva tetap dalam mendapatkan penghasilan. Semakin tinggi tingkat perputarannya semakin efektif penggunaan aktiva tetapnya (Sutrisno, 2001:253).

4. Perputaran Total Aktiva

Rasio yang terakhir untuk komponen rasio aktivitas adalah rasio perputaran total aktiva. Sama seperti halnya rasio perputaran aktiva tetap, rasio ini menghitung efektivitas penggunaan total aktiva. Rasio yang tinggi biasanya menunjukkan manajemen yang baik, sebaliknya rasio yang rendah harus membuat manajemen mengevaluasi strategi, pemasarannya, dan pengeluaran investasi atau modalnya (Hanafi dan Halim, 2000:81). Rasio perputaran total aktiva menggunakan rumus:

Rasio ini merupakan ukuran efektivitas pemanfaatan aktiva dalam menghasilkan penjualan. Semakin tinggi tingkat perputarannya semakin efektif perusahaan memanfaatkan aktivanya (Sutrisno, 2001:253).

Penyusun: Arsyad Ranggani, 41214685, 3DA02

Penyusun: Arsyad Ranggani, 41214685, 3DA02